作者 | 夏以训

1月14日晚,短视频龙头快手通过港交所听证会,计划2月初上市。快手上市有望成为阿里巴巴以来香港最大的IPO项目。

对于投资者来说,“短视频第一股”的上市是否值得参与成为了最大的疑问。在竞争激烈的短视频行业,快手目前发展如何?未来的增长潜力在哪里?快手,是不是一个值得快速入手的目标?

在快手提交招股书的前期,我们分析了快手的基本情况(见《加油,快手来了!》)。随着听证会的通过,快手的招股书还向我们展示了最新的第三季度业绩数据,接下来我们将从最新数据入手,看快手交出的答卷。

1

Q3,快节奏

2020年前三季度,快手总营收407亿元,Q3单季度营收154亿元,较上半年的253亿元大幅增长。收入主要来自三类业务,即直播、网络营销和电子商务等其他业务。

我们先来看看占比最高的直播业务——

快手直播业务保持稳定增长。2020年前三季度,快手直播业务收入253亿元,Q3单季度80亿元,在上半年的基础上继续增长。

快手的直播业务一直处于行业领先地位。它的盈利模式是向直播观众出售虚拟物品,观众购买后奖励主播。因此,直播付费用户数量是直播业务收入的核心支撑之一。2017年至2020年10月,快手直播的月均付费用户数从1260万增加到5990万,Q3单季度同比增长24%,仍处于高速增长中。从单用户价值来看,直播的月付费用户收入为47元,比去年Q3略有下降,但幅度并不大,主要是因为直播人数增长较快。用户,支付习惯需要时间来培养。

除了保持稳定增长外,直播业务的另一个亮点是直播收入占比下降。2017年,直播业务占快手收入的比重高达95%。如此高的比例,使得公司的收入由于单一业务的影响而波动很大。2020年Q3,直播收入占比已降至62.2%,而就在一年前,直播收入占比更是高达84%。为什么今年下降这么快?

直播业务收入占比快速下降,主要是因为其他快手业务的快速崛起。

其中,网络营销业务增长十分亮眼——

在线营销作为快手的第二大业务,营收133亿元,在2019年Q3的基础上增长了两倍多。随着营收的快速增长,其营收占比也从2017年的4.7%提升至2020年10月为32.8%,已成为快手的重要收入来源。

网络营销业务主要由广告服务和快手粉丝组成。广告服务通过推荐短视频、首页弹窗广告、横幅广告、标识和魔法表情植入等方式向广告主收费;而快手翻条则通过在规定时间内向目标受众推广短视频或直播来收费。.

在活跃用户数量增加的同时,技术的进步也带来了广告效率的提升。快手算法的升级和大数据的应用帮助广告主比以往更准确地触达目标受众。正是因为广告效率的提升,快手网络营销的单用户价值达到了最高50.9元,25.8美元水平翻了一番。

活跃用户的增长和单用户价值的提升带来了乘数效应,带动了网络营销业务的收入大幅增长。值得注意的是,快手在网络营销业务上的潜力尚未完全释放,因此该义务的未来值得投资者特别关注。

今年电商业务的增速也非常突出——

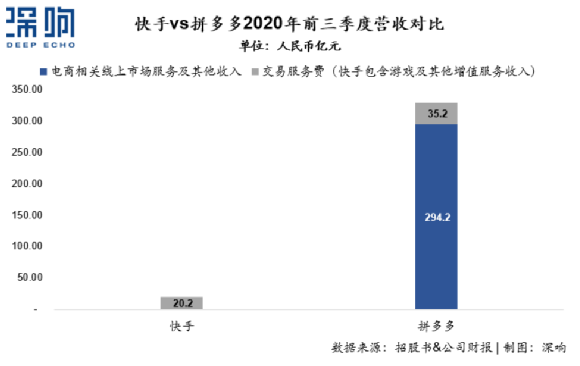

在电商、游戏等其他业务上,快手也给出了很好的回答。电商等其他业务收入为20.2亿元,在7800万元的基础上大幅增加,收入占比也提到了5%。

快手于 2018 年 8 月推出电子商务业务,并从此走上了快速增长的道路。从商业模式来看,电商和直播绝对是黄金关系,在2020年的疫情大背景下也将脱颖而出。

2020年Q3,快手GMV达到2041亿元,仅Q3就实现了945亿元的增长。在高增长的背景下,直播数据的上升趋势仍在继续。据第三方统计,2020年11月单月主播总GMV已超过150亿,月GMV是年初的8倍;11月主播订单总量近2亿,月销量为年初的6%。次。

以这样的增长速度,也许2020年只是直播时代的开始?

从毛利看,快手毛利153亿元,同比增长61.7%;毛利率为37.6%,同比提高3个百分点,继续保持稳定增长。

从净利润来看,快手依然处于亏损状态。快手调整后净利润为-72亿元,净利润为负的核心原因是销售和营销投入的增加。,快手销售及营销费用为-198亿元,较-55.8亿元大幅增加。当然,巨额投入也带来了肉眼可见的效果,活跃用户的大幅增长也为未来业务盈利能力的提升夯实了用户基础。

从月度来看,亏损其实在逐渐收窄。Q3单季度月均亏损不足-3亿,而上半年前6个月平均亏损10.6亿。在营收规模扩大和亏损收窄的共同作用下,快手的盈利能力正在提升。

因此,从快手的最新数据来看,其在营收规模、营收结构、活跃用户数等多个维度都取得了显着提升。公司整体仍处于健康快速发展之中。

2

广告和电子商务的想象力

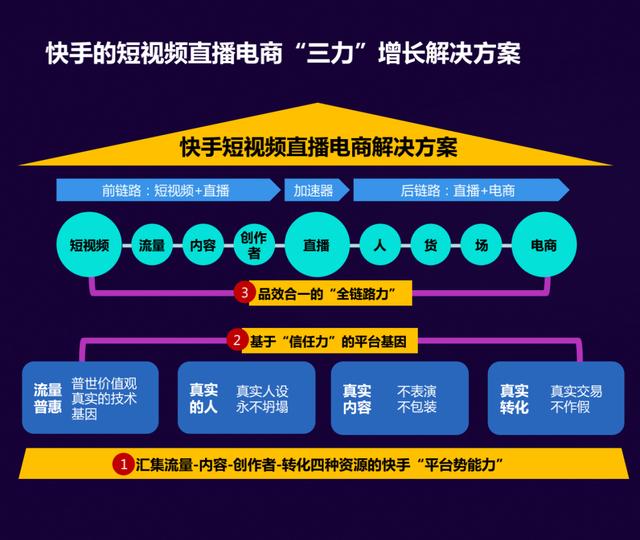

从快手目前的业务结构来看快手,其未来增长的重点是在线营销和电子商务业务的发展。

一、先看网络营销业务:

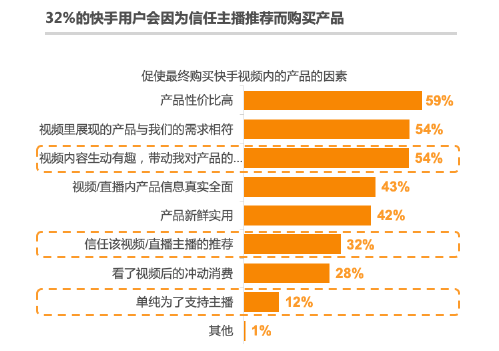

数据显示,今年短视频用户使用时长明显增长。2020年上半年,短视频日均使用时长为110分钟,已经超过了手机最基本的即时通讯功能。如果剔除 8 小时的工作和睡眠快手,用户花在短视频上的时间接近每天休闲时间的 1/4,成为日常休闲的重要组成部分。

在用户使用时长增加的背景下,快手的广告业务曝光率不断提升,有望随着行业的快速发展继续保持高速增长。据测算,2025年短视频和直播广告营销市场规模将达到4600亿元,而目前市场规模仅为1000亿元左右,未来年增长率将超过35%,整个行业发展迅速。

除了行业处于快车道之外,快手的广告业务其实还有很大的提升空间。发展初期,快手以“平等、包容”为分配机制。为覆盖更广泛的用户,提升用户体验,公司在广告端限制了广告投放,至今未全面铺开。

例如,在显示方式上,快手的主程序仍以双列视频界面为主,而抖音则以单列瀑布流形式显示。两种方式对比,双栏让作品展示的数量更高,这也是本着“平等包容”的原则,对内容创作者更加友好,用户观看视频后进入评论区加强社交联系。属性增强用户粘性。

不过就广告效率而言,单屏显示确实在一定程度上优于双屏显示。当用户使用双栏显示时,会有一个“视频选择”的过程,这使得广告效率远不及单栏显示的“强制观看”。虽然这可能会损害用户体验,但单列显示更容易上瘾,而且滑动播放下一个视频的设计让广告无需用户的选择过程就可以直接显示。广告变现路径更短,曝光率显着提升。

为满足各类用户的需求,2019年8月,快手推出了快手快捷版,采用上下滑动界面。作为新推出的应用,快手快捷版的单日使用时间明显长于快手。在用户依赖和广告曝光方面,单栏显示的速成版明显优于普通版。

在极速版的出色表现下,2020年9月,在权衡了产品形态和效果后,快手新版8.0同时兼容双栏和单栏模式。这一变化让快手吸收了单屏显示的优势,可以为更广泛的用户提供产品,用户承受度进一步提升。

如果对比人均广告价值,快手的单用户价值其实低于抖音,但这主要是因为抖音在商业化的步伐上领先了一步。而未完全商业化的快手,2019年单用户价值21.8元,仅为同期抖音的1/5,远低于阿里顶级电商平台,意味着该平台未来仍将有巨大的增长。潜在的。

随着营销手段的增多,快手的广告业务将更上一层楼。从快手目前的经营策略来看,广告商业化是一个明显的趋势。除了新版本的发布,自快手K3战役以来,快手在各方面都有所提速。对于他们多年来因“佛系”而积累的海量资源,无论从展示方式、技术能力、商业化战略等方面来看,公司仍有巨大的潜力可挖。

2、看增长最快的电商业务:

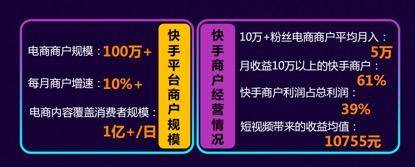

快手于2018年推出电商业务,至今仅经历了两年的发展。但与传统电商相比,过去12个月,快手电商的累计订单总量仅低于淘宝、天猫、京东和拼多多,目前位居电子商务第四位。 – 商业行业。

2020年,直播电商发展迅速,快手的电商业务也开始快速增长。第三方数据显示,从年初到今年8月,快手卖家数量增长了74%,买家数量增长了68%。仅Q3,快手电商直播的观看人数就增长了34%,评论数和点赞数分别增长。分别增长了 65% 和 71%。

同样,在商业化的步伐中,快手的电商业务仍处于“培育期”,潜力尚未完全释放。买卖双方的快速增长,除了行业整体增速较高外,还有快手率低、用户补贴发放等原因。2020年,快手发布了“曙光计划”、商户“双百”扶持计划、服务商合作伙伴计划等,对电商生态的扶持仍在继续。

用户方面,近年快手在一二线城市的渗透率明显提升。2016年,快手用户在三线及以下城市占比超过60%,2020年上半年,快手一二线城市用户占比近50%,这得益于快手的K3活动和龙头明星加盟 等待过程,至此,效果明显。从消费力来看,一二线城市用户占比的提升也提升了整体用户消费水平,电商业务受益明显。

说起快手的直播电商,就不得不提到快手的头部主播辛巴一家。对外,快手过去给人的印象是沉入市场,导致不少一二线城市的投资者对其产生认知偏差,而辛巴事件加深了部分人的负面认知。

不过,从最近披露的数据来看,情况并非如此。从电商GMV占比来看,三季度辛巴及其相关主播的电商GMV仍不到公司GMV市场的6%。听证会后数据集还披露,第三季度以来平台前十名主播的直播打赏金额不到公司直播打赏总收入的5%,排名靠前的KOL对快手的影响不大商业化业务。

因此,在直播电商的红利下,考虑到目前快手电商正处于高速发展阶段,随着提成比例的提升,一二线用户占比提升,商业化加速对快手电商而言,其电商业务有望成为继广告业务之后的第二级增长点。

3

快点,值得

对于整体短视频/直播行业来说,当前的竞争格局已经逐渐明朗,跑在前面的玩家已经占据了相当大的优势。作为行业第一梯队的核心成员,率先进入资本市场将成为公司发展的强大助推器。作为短视频/直播第一股,稀缺性让快手聚集了所有投资者的目光。从路演热度来看,快手在资本市场的热度,使得其上市后估值有望继续上涨。

目前,移动互联网仍处于黄金时代。对于短视频/直播行业来说,增长仍然是该行业如此受投资者欢迎的核心原因。作为行业龙头,基础扎实的快手发展迅速,其广告和电商业务潜力也颇为想象。

从投资的角度来看,用富有想象力的快手快速入手不值得吗?

- 最新

- 最热

只看作者