撰稿/陈继英

在略显惨淡的互联网财报季,拼多多Q3的成绩单亮点多多。

营收同比增长65.1%,归属于普通股股东的净利润为105.9亿元。

不过,在随后的电话会议中,拼多多财务副总裁刘军却非常冷静地表达了自己的态度。

“第三季度的盈利水平是零星的,未来不太可能持续”,强调“盈利不是我们当前的首要任务”。

对“高净利”保持警惕是拼多多的习惯。

在今年Q2财报电话会议上,拼多多董事长兼CEO陈磊也为该季度的高利润“泼了一盆冷水”。

陈磊称,该季度净利润偏高是因为项目延期。 “虽然这可能会让季度业绩更好,但平台的长期竞争力可能会受到影响。”

从回归企业的角度来看,陈雷和刘军所说的并不谦虚。

在收入和利润双高的背后,拼多多的增长模式悄然发生了变化。 在国内市场,随着用户红利见顶,天花板上的雕刻已经没有太大意义。 拼多多必须由轻变重,向供给端发起进攻,扩大产品托盘,提高客单价。

专注海外市场的跨境电商平台特目,是拼多多突破用户天花板的又一突破口。

特木作为后来者,一路杀到美国市场,如何突围?

前期补贴外流后,长期依赖供应链——中国拥有全球性价比最高、品类最全的供应链体系,从而实现终端价格优势,寻找突破全球的机会。

因此,无论是国内还是国外,拼多多都必须向供给侧“进攻”——在重金投入下,高净利未必能持续,但也未必是“装穷”。

向“供给侧”发起冲击,增长方式发生变化

惊艳的财报背后,拼多多的增长模式正在变道。

在最近两个季度的财报中,拼多多都没有公布用户数据。 不过拼多多引流,与过去的数据增速相比,不难看出放缓的迹象。

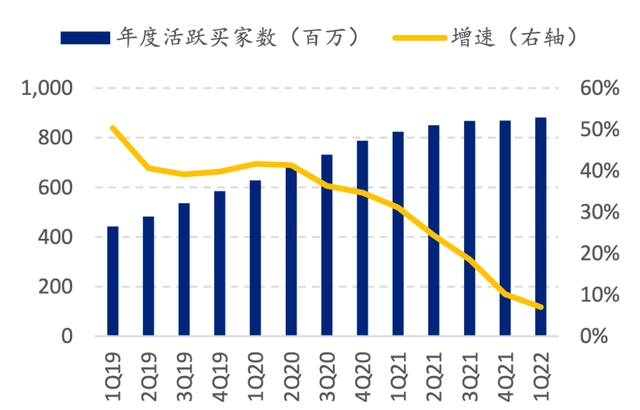

2020年,拼多多年度活跃买家7.88亿,首次超越淘宝; 到2022年Q1,这一数字将增至8.82亿,同比增长7%。

让我们看一下每月的活跃数据。 2022年Q1,拼多多月活跃用户7.513亿,同比增长4%。

用户规模已经达到顶峰,体现用户粘性的购物频次也在不断攀升。

从纵向来看,拼多多月活跃用户占当前年活跃买家的比例从2017年的58%上升到2021年的84%。

横向来看,根据互联网的数据,拼多多2022年7月的DAU/MAU为60.4%,而另外两家电商平台的数据分别为40.4%和21.3%。

当规模和频次逐渐达到顶峰时,拼多多靠什么继续支撑增长?

扩大产品种类、提高客单价、提高人均ARPU(每用户平均收入)成为必然选择。

这也是拼多多与同行相比的短板所在。 从业绩上看,拼多多在用户规模上领先,但其平台GMV相对落后。

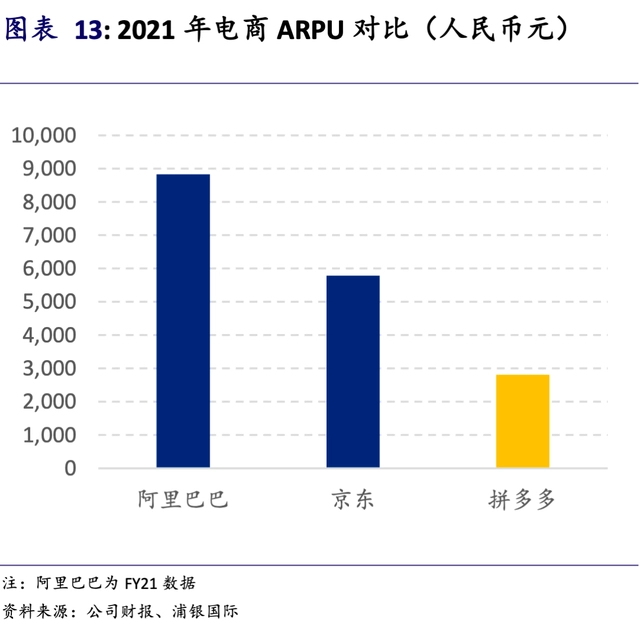

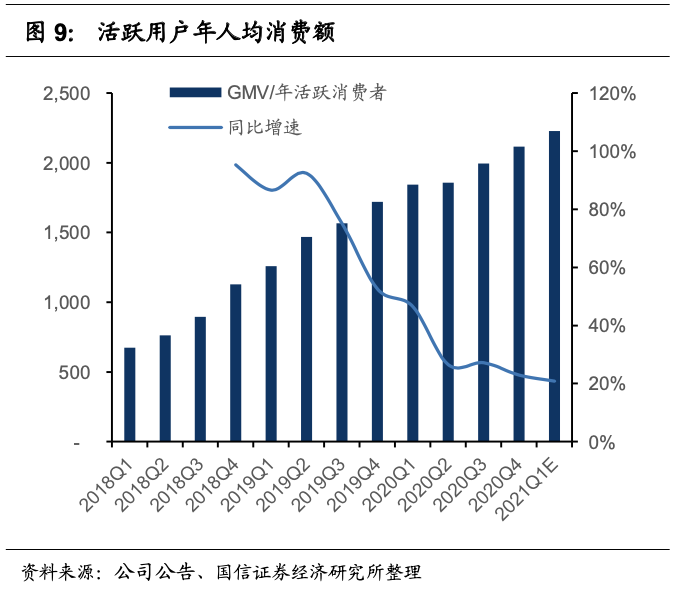

过去几年,拼多多的ARPU确实增长很快。 2017年接近577元。 到2021年,将大幅上涨至2810元。

今年Q3相比Q1,拼多多的人均ARPU也有了质的飞跃。 2022年Q1同比营收增速与年度活跃买家增速持平,均为7%。 但Q3用户同比增速预计为个位数。 但收入增长大约是它的 10 倍。

虽然四年增长了四倍,但横向对比来看,拼多多的ARPU仍处于较低水平——2021年,阿里电商平台和京东的ARPU将分别逼近9000元和6000元,领先拼多多两三倍。 次。

阿里财报显示,截至2022年9月30日的12个月,淘宝和天猫的“万元户”维持在1.24亿,所谓的100亿元户是指消费过万的用户。

大幅增长的关键是什么?

很大程度上来自供给侧财报披露的丰富性。 2019年底和2020年底,拼多多活跃商户数分别为510万和860万。 根据第三方卖家数据分析软件点吧,2022年4月,拼多多平台商户数达到1400万,同比增长超过60%。

在大促等关键节点,拼多多上的品牌竞争也越来越多。

今年618期间,拼多多特别推出了品牌专场活动。 首批参与的品牌旗舰店超过500家,包括小米、安踏等头部玩家。

更多品牌入驻,业务结构也得到优化。 在非农产品方面,品牌交易逐渐占据主场。

浦银国际9月发布的研究报告显示,在拼多多上,品牌商品贡献的GMV增长近75%,品牌总数占比达41%。

不仅是在国内市场,9月上线的跨境电商特木如果想在后期迎头赶上,从长远来看,最终竞争的还是供应链。

特木目前上线的产品整体单价处于较低水平。 为了可持续发展,有必要在供应链中节省资金并提高效率。

一个可以类比的案例是加拿大鹅与波司登的毛利率较量。

加拿大鹅坚持本土生产,成本居高不下,而波司登从中国供应链拿钱,价格相对较低,但毛利率较高。

因此,对于拼多多而言,无论是已经占三分之一的国内市场,还是刚刚离开香港的全球市场,其战略重心都将放在供给侧升级上。

不难理解为什么陈雷会在财报会的开场白中为百亿农研、“多多新国潮”、“多多新工匠”、“多多”等项目做铺垫。出海扶持计划”。

向上游,改革供给侧,是拼多多未来成长的密码。

从扶“农”到扶“地产”,路径大不相同

拼多多回过头来升级供给端,不是今年开始。

2021年,刚刚上任董事长的陈磊宣布了一个大动作——“百亿农技专项”拼多多引流,而他本人将直接担任一把手。

在助力供给侧改革的广度上,过去一年,拼多多做出了一些改变——从纵向助力“三农”,推进到全品类“助推”,构建阶梯式助力矩阵。

大量新手艺——锚定农村特色手工业等,辅以10亿级专项流量资源和补贴资源,计划培育10万新农民;

多多出海扶持计划——针对产业带企业,拟投入百亿资源包,首期打造100个海外品牌,支持10000家制造企业直连海外市场;

很多新国潮——门槛比较高,跟比较成熟的国产品牌接轨。 2022年拟投入百亿“扶持资源包”,培育10个百亿、千亿新国潮品牌,参与企业包括美的、上海家化、立白、君乐宝、格兰仕、顾家家居家装、鸿星尔克等知名品牌;

以上三个规划,自下而上,形成了对中国制造体系的广泛覆盖。

针对不同品类,拼多多的策略有很多共性:先打造市场准入,叠加平台补贴,再深入供应链。

其中,“零佣金”是屡试不爽的招数——拼多多依托起家的农产品仍可享受“零佣金”优惠; 入选多多海外计划的企业,还可长期享受零押金、零佣金的优惠。

减少佣金和保证金是“节流”,更重要的是“开源”。

以中国传统手工艺为例,有产地无品牌,与大众市场脱节是共同的挑战。 沦落到景区的专卖店,等待零散游客的偶尔青睐,也是大概率的宿命。

但疫情过后,这条人生道路也被堵死了。

湘西凤凰县吉新镇的蒲草编织工艺品就是其中之一。 昔日,靠着沉从文文字的加持,这些蒲蒲工艺品作为诗意远方的象征,吸引着远道而来的游人。

但疫情过后,游客消失了,线下销售也消失了。

幸运的是,2019年,当地的蒲草织造厂开始转向拼多多寻找销量——一个夏天就卖出了20万把蒲扇。

除了销量的增长,吉信蒲扇店还获得了拼多多的“品牌”黑标,成为平台认可的品牌店,开始试水品牌运营。

除了共性,在不同的品类中,拼多多的扶持路径不同,深度也不同。

在农业领域,拼多多走得最远、最深——没有别的原因,农业领域有很多痛点和难点。

中国小农经济比较分散,拳头难打。 另一方面,农业研发投入大、回报慢、周期长,市场主体介入的动力不强。

以养殖业作为农业“制高点”为例。 目前,中国农作物种子企业有7000多家,但排名前十的企业仅占13%左右。 可以打个比方,全球种业CR5市场份额高达53.1%,仅拜耳一家就占23.2%,其种业公司孟山都市值近千亿美元。

为夺回种业自主权,2021年,中央一号文件明确提出,种业要扭亏为盈。

育种是农业科研投入百亿的项目之一。 今年10月,在其赞助下,中国农业大学培育的“农大753”富硒小麦新品种正式亮相。

相比之下,农村手工业和制造业在生产环节没有明显短板。

手工作坊发展的障碍是技艺后继无人,可行的办法是对接大市场,经济效益为正,增加手工业者收入,实现技能的传承。

吉信蒲扇售罄后,当地手艺精湛的织工月收入可达3000-5000元左右,吸引了数百人参与其中; 看到赚钱的厂长,他们甚至开始主动培训织工。

产业带外贸商家的痛点是,疫情之下,海外渠道受阻,订单锐减,有产能无销量。

因此,拼多多一是帮助其开拓国内市场,二是通过海外扶持计划帮助其拓展全球市场。

对于成熟品牌来说,发展的难点在于能否突破同质化,抓住最新潮流。 平台能做的是,基于数据洞察,给他们一个尺子指引,

以森马为例,在发现拼多多马丁靴的搜索数据暴涨后,森马虽然不销售马丁靴,但也推出了与马丁靴相关的服装搭配方案,从而拉动销量。

供给侧改革没有最优方案,拼多多仍在探索。

补课“供给侧”,信心与挑战

它成立仅八年。 在人、货、场三要素中,拼多多早期的优势更集中在人和市场上。 通过微信平台,通过社交裂变,在京东、阿里网,撕开下沉市场的缺口,实现用户的后来者追赶。

到目前为止,在拼多多官网上,引导用户转化的首要渠道是微信平台,其次是下载APP。

但“货”是拼多多早期的短板,当前大举供给侧改革也是为了“补课”。

打赢这场硬仗,拼多多有信心,但也面临挑战。

所谓兵马未动,粮草先行。

从专注“助农”到全面开花“助实”,不同的是,拼多多有“钱”也有“人”。

2021年开始,拼多多进入常态化盈利新周期。

截至三季度末,拼多多再创新高,持有现金、现金等价物及短期投资1378亿元,同比增长40.7%,环比增长15.4%。

而且,支持品牌是短期的“投资”和长期的“回报”。

与白牌相比,品牌营销预算相对充足。 更多品牌的入驻可以改善拼多多的收入结构,除佣金外,还可以拉动线上营销收入。

今年Q3,拼多多在线营销收入同比增长58%至284.2亿元,约为交易服务收入的四倍。

信心的另一个重要来源是“人”。 有消费能力强的线上用户——一到三线城市用户约占65%,过去被其他电商平台忽视的新用户,四线以下占比35%城市。

在用户心目中,拼多多的品牌属性不断强化——尤其是在品牌占据主场的双11大促期间。

据贝恩咨询在今年双11前夕发布的一份报告显示,69%的受访者计划在双11选择三个以上平台购物,高于去年的56%。

品牌入驻拼多多“抓用户、吸品牌”已成为品牌共识。

有“钱”和“人”。 拼多多可以“多路并进”,调配精力和财力,兼顾一些看似边缘的品类。

相较于大众刚需的农产品,多多的新手艺计划支持的是相对小众的品类用户,比如湘西苗族的蒲扇、山西祁县的吹制玻璃工艺品、宜兴的紫砂壶、江苏、皖南有坚果。 河北藁城的桥头木梳、宫灯等。

上述很多行业的规模可能在几千万、几亿,基本上都在百亿以下。

虽然这些品类贡献的GMV比较有限,但优势在于其独特性——以消费者为导向的拼多多,现在除了大众的刚需外,还需要满足小众的长尾需求。

供给侧改革的重要性也在内部达成共识。

去年9月公布百亿农研项目时,陈磊特别提到,该项目已获得董事会共识。

从过往历史来看,在农业品类,拼多多早已走过了“助农-扩大产品组合-百亿补贴-拉动用户规模-业绩增长”的模式。

因此,在制造业领域,拼多多复用上述方式,在内部达成共识,让外部投资机构看懂,压力不大。

从单点突破、专注助农,到全力以赴、系统助力实战,拼多多正在努力实现商家、用户、平台的共赢。 只有这样才能长久。

当然,这意味着拼多多可能要忍受短期净利润的增长缓慢、停滞甚至波动。 陈磊提前“降温”,也是出于这样的考虑。

暂无评论内容